Banco desconta parcelas direto da conta de estados e municípios; críticos veem risco.

Por Idiana Tomazelli

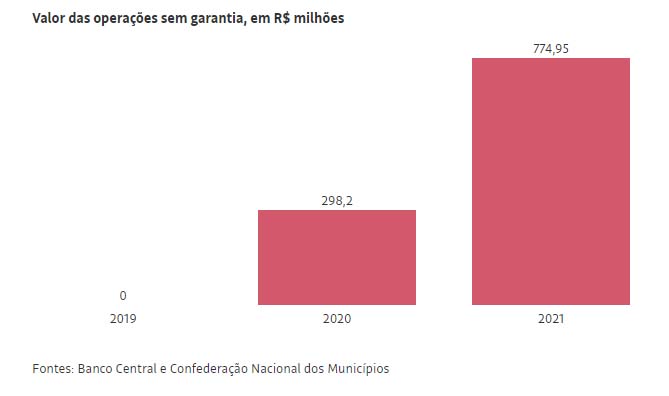

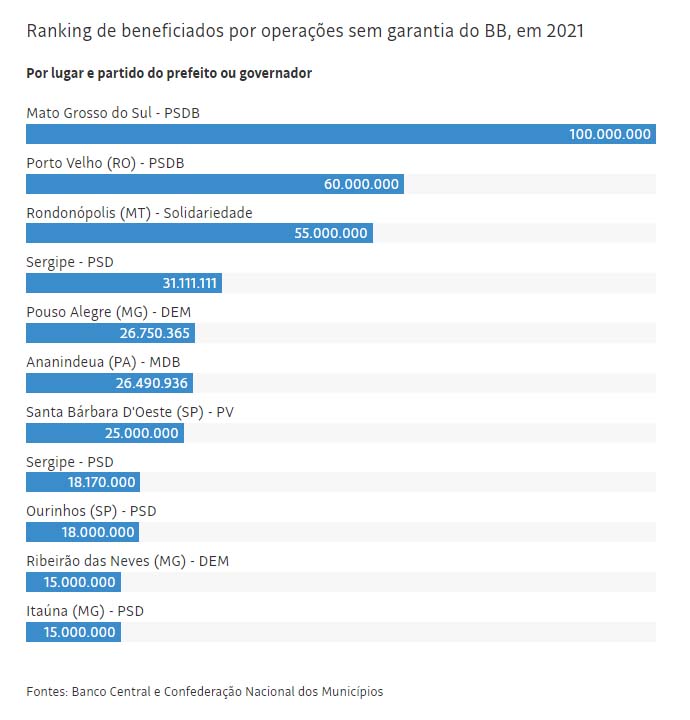

O Banco do Brasil emprestou no ano passado R$ 775 milhões a estados e municípios em 161 operações sem qualquer garantia para caso de inadimplência.

Caso o governo beneficiado deixe de pagar as parcelas, a instituição financeira não poderá recorrer à União (como ocorre em operações com garantia do Tesouro).

As operações foram localizadas pela Folha em base de dados do Banco Central. A própria autoridade monetária confirmou à reportagem que o tipo de registro usado para classificar os contratos sinaliza a ausência de qualquer garantia material vinculada ao financiamento.

Para compensar eventual prejuízo, o banco se fia em uma autorização contratual para debitar os valores das parcelas diretamente das contas dos entes que contrataram o financiamento.

O aval também é consignado na legislação local (municipal ou estadual) e dispensa a emissão de nota de empenho —ou seja, o banco não precisa de nova anuência do governante para descontar os valores das prestações.

A Constituição proíbe a vinculação de impostos a despesas específicas, exceto em contratos de garantia ou contragarantia com a União.

Ex-integrantes da equipe econômica, ouvidos reservadamente pela reportagem, avaliam que o formato da operação do BB pode representar um drible à vedação, pois o desconto acaba recaindo sobre eventuais receitas de ICMS (estadual) e ISS (municipal) depositadas naquela conta.

Técnicos do atual governo também veem com estranheza o arranjo adotado pelo banco e afirmam que a solução é arriscada, pois pode ser interpretada como um drible às vedações impostas pela Constituição.

Interlocutores da instituição, porém, afirmam que há conforto do ponto de vista jurídico com o desenho adotado.

Banco do Brasil empresta milhões a estados e municípios sem cobrar garantia em caso de inadimplência

FUNDOS COMO GARANTIA

O BB tem preferência por esse modelo, em vez de atrelar as prestações diretamente a repasses realizados por meio do FPE (Fundo de Participação dos Estados) ou do FPM (Fundo de Participação dos Municípios) –modelo adotado pela Caixa.

Em 2018, a AGU (Advocacia-Geral da União) emitiu um parecer vinculante permitindo que os bancos federais aceitem recursos de FPE e FPM como garantia, após integrantes do governo questionarem a regularidade da operação.

Os fundos são veículo de repasse de receitas de impostos federais aos governos regionais, o que, no entendimento de técnicos do governo, tornava a garantia ilegal. Em meio à polêmica, a Caixa chegou a suspender esse tipo de operação, que enfrentava resistências dentro do próprio banco.

A AGU (Advocacia-Geral da União) entrou em campo e emitiu um parecer vinculante afirmando que as receitas dos fundos são transferências e, portanto, mudam de natureza. Se não eram impostos, a garantia seria legal.

A Caixa é a principal usuária desse expediente. Em 2021, foram concedidos R$ 5,4 bilhões a estados e municípios tendo a arrecadação de FPE e FPM como garantia imediata.

Segundo a AGU, o parecer permitiu aos governos regionais oferecer essa garantia a todas as instituições financeiras federais –o que inclui o Banco do Brasil. O banco pode ou não aceitar a oferta.

Dentro do BB, no entanto, a avaliação é que não há segurança jurídica para vincular diretamente os fundos de participação como garantias de empréstimos, mesmo com o parecer da AGU.

A ausência de qualquer garantia formalizada no contrato chama a atenção de integrantes do governo, pelo risco representado para a instituição financeira e pelo ônus para quem contrata a operação.

MAIS RISCO, MAIS CUSTO

Para compensar o risco, os estados e municípios que contratam esses créditos aceitaram pagar taxas de juros que variam entre 159,4% e 230% do CDI (Certificado de Depósito Interbancário, uma aplicação com rendimento próximo à Selic, hoje em 9,25% ao ano).

Isso significa que os governos podem precisar bancar taxas próximas a 20% ao ano para obter o crédito.

Os percentuais são considerados elevados. Na avaliação de técnicos que já atuaram na análise desse tipo de operação dentro do governo federal, é como se a instituição não tivesse interesse em financiar quem pediu o crédito e, por isso, subiu o sarrafo dos juros.

O perigo nessas situações, segundo esses técnicos, é que o dinheiro é liberado no curto prazo, enquanto os pagamentos são feitos ao longo de vários anos, não raro uma década. Gestores da ocasião podem se sentir compelidos a aceitar custos elevados porque não terão de pagar a fatura.

Nesse contexto, o custo dos financiamentos pode criar uma bola de neve para futuras administrações nesses municípios ou estados.

Em 2020, o volume dos empréstimos do BB a estados e municípios sem qualquer garantia era menor, de R$ 298,2 milhões. Não há registro de contratos nesse formato em 2019.

‘CRITÉRIOS TÉCNICOS’

Procurado, o BB informou que realiza essa modalidade de operação desde 2009, mediante a observação de “critérios técnicos”.

“Nessas operações, o BB conta com metodologia própria para avaliação do crédito e capacidade de pagamento de estados e municípios”, disse.

“Esses financiamentos são lastreados pelo fluxo de caixa futuro do ente público que transita pelo banco, estrutura que garante a sustentabilidade da carteira, cuja inadimplência atual é zero”, afirmou a instituição.

Em 2018, após a polêmica envolvendo a Caixa, o Banco Central endureceu as regras de alocação de capital nos empréstimos a estados e municípios sem garantia da União.

Na prática, a medida do BC exige que os bancos travem uma fatia maior de seu capital próprio sempre que quiserem emprestar nessa modalidade. Isso tem um custo para a instituição, pois ela perde a oportunidade de alavancar volumes maiores de crédito. A mudança foi feita considerando o maior risco das operações sem garantia.

A Folha questionou o BC sobre as operações do Banco do Brasil, mas a autoridade monetária não quis comentar.

O Tesouro informou que questionamentos sobre relações comerciais e garantias “devem ser direcionadas diretamente às instituições financeiras credoras das referidas operações de crédito”. O BB disse seguir as regras do Banco Central.

Fonte: Folha de São Paulo