Aumento da taxa Selic, crescimento da inadimplência e a incessante busca por novos clientes são prova de fogo para as fintechs brasileiras neste ano

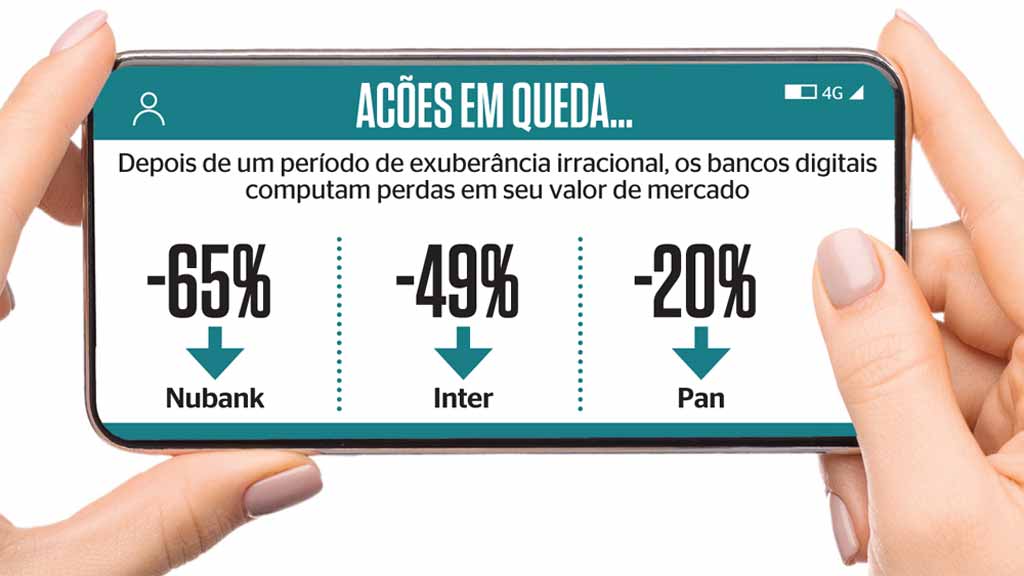

Quando os bancos digitais ganharam o País havia até quem esbravejasse que eles revolucionariam o mercado financeiro. Após um forte período de expansão, porém, as fintechs brasileiras agora enfrentam um período de readaptação. Juros altos e temor de inadimplência entre os correntistas têm feito os papéis das principais instituições caírem vertiginosamente desde o início do ano. É o caso do Nubank, que, quando abriu o capital em Nova York, em dezembro, chegou a ser o maior banco da América Latina, avaliado em US$ 41,7 bilhões, passando instituições tradicionais como o Itaú Unibanco, e, de lá para cá, viu seu valor cair 65,53%. Outras instituições de capital aberto como o banco Inter, o Pan e o Modal também tiveram, depois de altas expressivas, quedas acentuadas nos papéis, respectivamente de 49%, 20% e 25%. Embora isso não signifique que o modelo de negócios esteja se esgotando, afinal, há uma grande parcela da população que ainda não tem acesso a serviços bancários, a situação mostra que a fase de abundância especulativa acabou.

Para os analistas de mercado, houve uma expectativa inicial muito grande que se normalizou. Segundo o head de análise da Levante Investimento, Enrico Cozzolino, o momento de crise dos bancos digitais não está atrelado à gama de serviços oferecidos, que continuam atraentes, mas sim aos cenários por demais otimistas que foram estabelecidos quando essas instituições surgiram. “Isso acontece com todas as empresas de tecnologia e não só com os bancos”, diz. “Nós acabamos precificando demais as experiências digitais, como o metaverso, por exemplo, e no cenário econômico atual vimos que coisas básicas, como o petróleo e o trigo, têm um peso maior”, explica. Para Cozzolino trata-se de um período de adaptação para as fintechs diante dos novos condicionantes macro e microeconômicos como a inflação em alta e o aumento do endividamento das famílias. Depois da fase das vacas gordas, as novas instituições começam a ser mais atingidas pelo problema da inadimplência de seus correntistas, afetados pela alta da taxa de juros.

Com foco na expansão dos clientes, os bancos, além das contas sem tarifa e dos cartões sem mensalidade, ganham oferecendo crédito com taxas variadas e competitivas, mas agora precisam ver qual será o resultado desse aumento de oferta de dinheiro e computar o risco crescente de atrasos nos pagamentos. “Cada vez mais as organizações vão depender de uma análise de dados mais refinada e com mais informações e de políticas muito mais flexíveis para enfrentar o cenário de expansão do crédito versus o aumento da inadimplência”, explica Fernando Guimarães, CEO da Stone Age. Ele explica que o Open Banking, sistema de compartilhamento de dados bancários, é uma boa maneira para dar uma concessão de crédito mais apurada e diminuir os riscos dos empréstimos.

Já para Lucas Domeneghetti, diretor de estratégia da Xsfera, que oferece consultoria para o mercado financeiro, o cenário nacional também precisa ser levado em conta na hora de avaliar o desempenho atual das fintechs. “Anos de eleições presidenciais costumam trazer certa instabilidade e maior volatilidade no mercado, o que se soma à alta da Selic, que reduz a liquidez para capital de risco”, diz. “No momento os investidores buscam ativos com maior segurança.” Domeneghetti não acredita em uma “bolha de fintechs”, uma vez que o mercado brasileiro ainda é concentrado e a desintermediação da indústria financeira é um caminho sem volta. “Ainda há espaço para novos players, que precisarão ser mais eficientes e reduzir seus custos”, completa.

Há ainda números positivos vindos das principais fintechs. No próprio Nubank, para citar um exemplo, ao mesmo tempo em que a desvalorização das ações até o dia 23 era de 65,53%, o portfólio de serviços sujeito a ganhos de juros subiu 343% em relação ao primeiro trimestre de 2021. O número de clientes mais que dobrou: agora são 59,6 milhões de correntistas, um aumento de 55% . A questão agora é saber se com esses ajustes de arestas e com o fim do entusiasmo irracional das fintechs o mercado realmente encontrará um lugar de conforto.

Fonte: ISTOE